蛇年首个交易日人民银行回笼7165亿元!怎么影响市场

- 暴富

- 2025-02-05 22:58:03

- 4

来源:北京商报

蛇年首个交易日,人民银行大额公开市场操作引发关注。

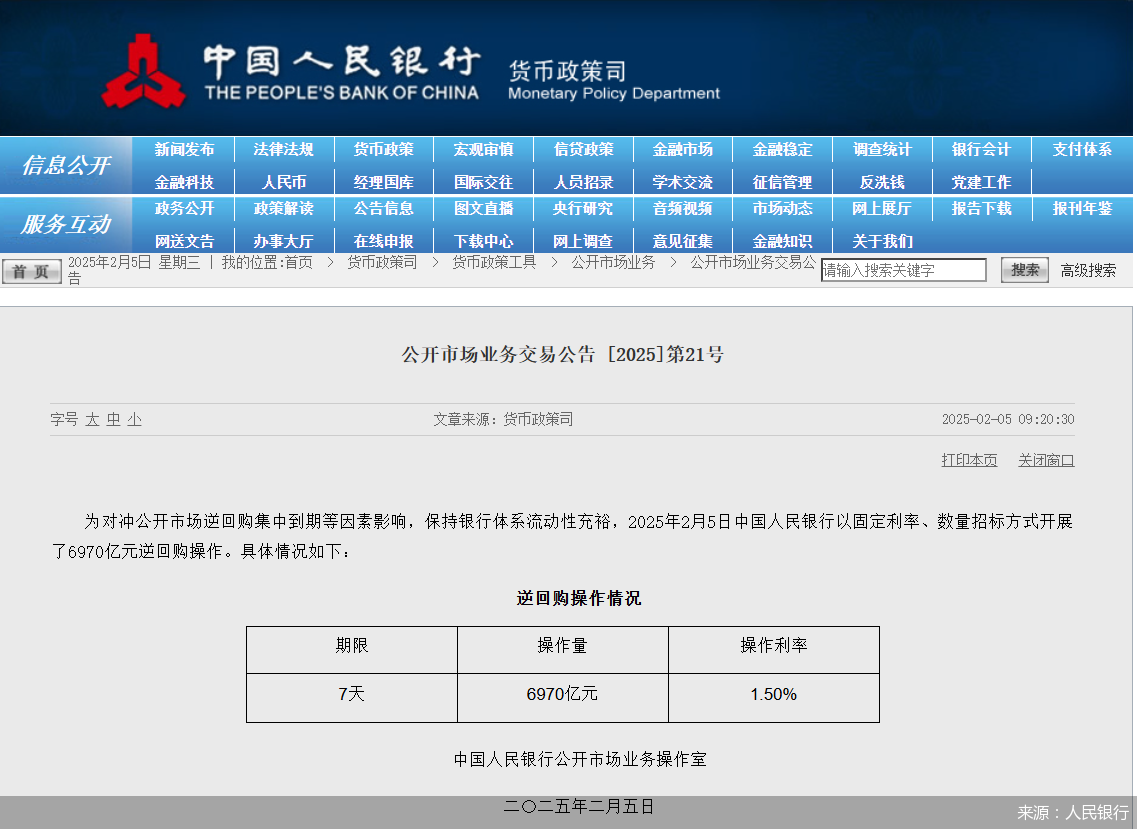

2月5日,人民银行官网发布消息称,为对冲公开市场逆回购集中到期等因素影响,保持银行体系流动性充裕,2025年2月5日中国人民银行以固定利率、数量招标方式开展了6970亿元逆回购操作,期限7天,利率1.5%,与此前保持一致。数据显示,今日因有14135亿元逆回购到期。此次操作后,实现净回笼7165亿元。

万亿逆回购到期

Wind统计信息数据显示,2月5日—7日,公开市场将有逾2万亿元逆回购到期。分别来看,2月5日、6日、7日到期的逆回购具体为14135亿元、4800亿元、2840亿元。

广开首席产业研究院首席金融研究员王运金告诉北京商报记者,人民银行灵活运用公开市场操作平滑市场资金的季节性波动,维持流动性合理充裕。

回顾春节前,居民与企业存在较大的取现需求,银行间隔夜与7天拆借利率快速上升一度超过3%,过度偏离政策利率1.5%,人民银行通过14天逆回购操作布局过节资金规模超过2.6万亿元;节后居民与企业资金回流银行,因此人民银行适时逐步回笼操作资金。

相比于去年同期,王运金指出,人民银行蛇年首个逆回购操作呈现了不同特点:其中,今年跨年的14天逆回购操作规模是去年的一倍多,去年节前操作了约1.24万亿元、节后第一天资金净投放了430亿元。节前较大的操作规模意味着节后较大的回笼压力,节后需要较大规模的逆回购操作逐步回笼该季节性资金。

另外,今年节前货币市场短期利率波动更大,每年1月银行会集中大规模进行放贷与购债,今年同时叠加了1月末存款需求与春节前较大的取现需求,相比去年春节假期在2月,今年的节前资金需求更高,利率波动更大,人民银行公开市场操作规模也更大。

此外,在“适度宽松”的货币政策基调下,人民银行前期已经释放了较多流动性,即便今年春节后第一个交易日净回笼7165亿元,总体市场流动性较去年仍更为宽裕,DR007已降至1.9%以下,后续几天仍有超过1.2万亿元14天逆回购到期,在王运金看来,届时人民银行也将适时保持一定的逆回购操作规模,保障资金平稳回笼。

从资金面来看,2月5日,上海银行间同业拆放利率(Shibor)多数上涨。其中,隔夜shibor报1.793%,上涨8.5个基点;7天shibor报1.844%,上涨12.9个基点;14天shibor报1.972%,下跌5.1个基点。

中信证券首席经济学家明明同样称,春节前人民银行为了满足市场的流动性需求,投放了大量逆回购资金。春节后,这些逆回购集中到期,会对资金面形成一定的冲击,不过人民银行通过开展逆回购操作对冲到期资金,可以缓解部分压力。此外,节后现金回流银行体系,市场资金供给增加,也有助于维持资金面的平衡状态。

人民币小幅升值

近期受外部因素扰动,人民币维持区间震荡,外汇市场平稳运行。

2月5日,中国人民银行授权中国外汇交易中心公布,2025年2月5日银行间外汇市场人民币汇率中间价为1美元对人民币7.1693元,相较前一交易日中间价7.1698元,调升5个基点。

当日上午,人民币汇率小幅贬值,但未超过0.3%,维持在7.28左右。不过,截至最新发稿时间2月5日16时14分,在岸人民币对美元报7.2697,贬值0.26%;离岸人民币对美元则报7.2697,升值0.24%。

业内分析,近期受特朗普温和关税言论影响,美元对人民币维持区间震荡,离岸人民币再冲阶段高点。中短期内,汇率走势仍受关税政策和中美利差变化影响。

正如联储证券研究院院长助理沈夏宜指出,人民币汇率中间价近期有所调升,主要受到前期汇率对于特朗普关税言论定价较为充分的影响,靴子落地之后,短期外汇市场压力边际有所缓解,美元对人民币维持区间震荡。

“考虑到春节后首周逾2万亿元逆回购到期;政府债供给开始放量;特朗普对华关税政策存在不确定性,可能加剧人民币汇率波动,进而影响资金面。”尽管存在上述扰动因素,不过,明明也指出,预计本月流动性较节前有望边际好转,保持平稳运行。一方面,节后现金回流银行体系,补充了超储;另一方面,人民银行还是有充足的货币政策工具进行调控。

降准降息均有空间

谈及此次公开市场操作对市场的影响,沈夏宜指出,股市方面,节前中长期资金入市的具体方案落地,在制度建设上为市场引入了源头活水,有利于整体风险偏好的抬升;另外数据显示,春节期间的旅游出行、春节档电影票房,以及“以旧换新”等消费领域较去年同期均有不同程度增长,基本面企稳开始有所验证。多重利好因素下,预计资金面回归“均衡”不会对市场产生较大冲击。

债市方面,短期还是以国内资金面“紧平衡”的逻辑为主,短端利率明显上行,长端利率波动放大。但考虑到当前市场各类机构对于债券资产的需求仍然较高,利率中枢明显回升幅度或有限,沈夏宜提到,对于债市的看法也不宜过度悲观。

展望后续货币政策,在多位分析人士看来,我国常规政策工具空间仍然充足。

“目前降准降息均有空间,但是考虑到内外均衡,短期降准的可能性有限,人民银行更有可能通过其他方式维稳资金面。此外,人民银行可能会根据国内外经济金融形势和金融市场运行情况择机降息,目前仍处于政策效果观察期。”明明说道。

王运金同样称,适度宽松的货币政策基调下,人民银行将灵活运用买断式逆回购、MLF、降准、二级市场购买国债等工具增大市场流动性供给,满足国债与地方债更大规模的发行需求,满足房地产“白名单”项目较大的融资需求,满足消费与投资恢复所带来的居民与企业贷款的增量资金需求等。同时,在考量内外部均衡的情况下,将稳步推动国内利率持续下行,全年有望下调政策利率超过0.3个百分点,推动LPR下行0.4个百分点以上;结构性工具将持续发挥重要作用,为重大战略、重点领域、薄弱环节提供更优质的金融服务。

王运金建议,人民银行可适时开启国债购买操作或于一季度适度降准,保持较当前更为充裕的市场流动性,释放更加积极的政策信号。建议人民银行借鉴国外成熟经验加快创新金融工具,稳定股市债市、改善市场预期。

沈夏宜则指出,从降息来看,随着美联储降息预期走弱,以及关税影响下外需不确定性的加深,人民银行稳汇率的诉求或将影响其今年的降息节奏及幅度;而从市场看,在政策定调“适时降息降准”后,年前利率的快速下行,或已预支一定幅度的降息预期。所以后续对于降息的落地节奏及幅度的兑现仍需保持较高关注度;另从降准来看,虽然节前降准预期落空,但随着利率债供给规模的加速抬升以及置换MLF的到期量,仍需要降准来释放长期资金来弥补资金面的缺口,近期降准落地的必要性或更为充分。

北京商报记者 刘四红

有话要说...